「今のクレジットカード、正直あまり考えずに使ってるかも……」

「30代になって支出も増えてきたし、もっとお得に使えるカードってないのかな?」

こんなふうに感じたことがある方は、今まさに“見直しどき”かもしれません。

30代は、結婚や出産、マイホーム購入などのライフイベントが重なるタイミングです。

同時に、収入も支出も増えるなかで、「なんとなく選んだカード」ではポイントを取りこぼしたり、補償が足りずに損をしてしまうかもしれません。

この記事では、そんな30代のあなたに向けて、目的やライフスタイルに合わせた「最強のクレジットカード2枚持ち」のおすすめ組み合わせを紹介します。

「どんな基準で選べばいいのか?」「どんな組み合わせが自分に合っているのか?」といった疑問も、この記事を読めば解消できるはずです。

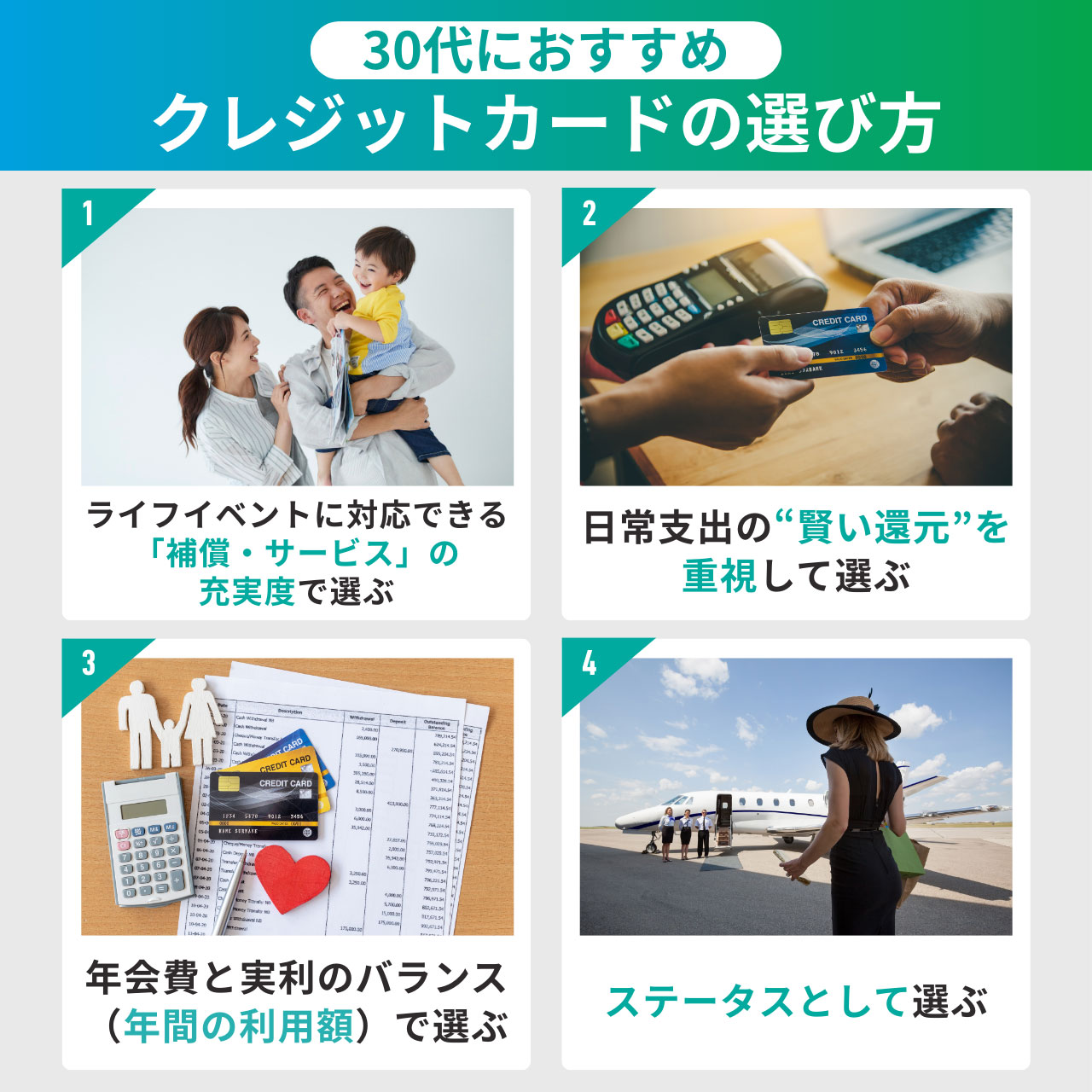

30代におすすめのクレジットカードの選び方

30代になると、結婚や出産、マイホームの購入、昇進や転職といったライフイベントが重なり、生活のスタイルや価値観も20代とは大きく変わってきます。

そんな中、クレジットカードを「なんとなく便利だから」「昔から持ってるから」というだけでカードを選ぶと、ポイントを取りこぼしたり、旅行や出張で損をする可能性もあります。

ここでは、特に30代にとって重要になる4つの視点から、クレジットカードの選び方を紹介していきます。それぞれ、自分の生活スタイルと照らし合わせながらチェックしてみてください。

ライフイベントに対応できる「補償・サービス」の充実度で選ぶ

30代はライフイベントが集中する時期です。生活スタイルが変わることを見据えて、カードを選ぶ必要があります。

- 結婚

- 出産(子の誕生)

- マイホーム・車の購入

- 会社での昇進・転職

上記に加えて、社会人としても約5〜10年経っており、会社で昇進や中核を担う存在になる傾向があります。

給与も20代より増えていることから、将来の蓄えのこと(子どもの養育費や自身の老後など)を考え、資産形成にも興味を持つ時期だと思います。

ライフスタイルが変わると、求めるものも変わります。

そのような時期にクレジットカードを見直すのは理にかなっています。

たとえば、家族ができると、日用品の買い物や飲食店でお金を使う機会が増えるでしょう。

また急な出費があったときでも、利用額が十分にあるおかげで柔軟に対応でき、ポイントも取りこぼすことなく得られるカードを持っておきたいものです。

また、年に数回の家族旅行や、会社での出張が増えてきた場合には、クレジットカードに付帯されているサービスや保険があると心強いです。

近い将来の自分のライフスタイルを見越して、それに合わせたカードを事前に用意できれば安心感と納得感を得られます。

日常支出の“賢い還元”を重視して選ぶ

クレジットカードを利用して得られるメリットで、一番分かりやすいのが”ポイント”です。ポイントは現金のように使えるため、実質的な割引価格を受けているのと同じ効果があります。

会社とプライベートの両方で支出が増えてくる30代は、還元率を意識してカードを選ぶとお得度が増します。

30代は「見えない節約」が鍵です。

家庭や会社で考えることが山のようにあるときに、余計な脳のリソースを使わずに、自動的にポイントが効率的に貯まっていくのがベストだと思います。

そのように考えると、スーパーやコンビニ、ネットショッピングなどの日常利用でポイントが高還元なカードを選ぶのが理想となります。

また貯めるポイントについても、「楽天ポイント」や「Vポイント」など、使い道の多いポイントを貯めておくと無駄なく活用しやすくなります。

- 日常利用で楽にポイントが貯まるカードを選ぼう

- 日常利用でも高還元なカードを選ぼう

- 楽天ポイントやVポイントは使途が多くて活用しやすい

年会費と実利のバランス(年間の利用額)で選ぶ

年会費無料のカードだけにこだわるよりも、30代であれば「元が取れる有料カード」にも目を向けてみてください。

年会費がかかるカードはその分、サービスや保険が充実しています。一見損に見えても十分に年会費分の価値を受け取れることもあります。

たとえばゴールドカードであれば、旅行や出張で、空港ラウンジサービスが利用できることや保険が付帯されていることを考えると、それだけで元が取れるとも言えます。

またカードによっては年間の利用額により、年会費が無料になるものもあるので、自身の年間利用額を把握している方にとっては、普通に使っているだけで年会費を気にしなくて済む場合もあります。

「年会費=損」と短絡的に考えるのではなく、「トータルで自分にとって合っているのか」という観点でカードを選ぶのが30代らしい賢さと言えるでしょう。

- サービスや保険が充実

- 旅行や出張で空港ラウンジが利用可能

- 年間利用額により年会費が無料になることも

ステータスとして選ぶ

30代になると社会的立場も意識して、周りからの目が気になる気持ちも分かります。

全く気にならないという人もいると思いますが、会社の部下と食事をする、学生時代の友人と会う、そんなときに財布から取り出すのが一般カードだと、少し気後れしてしまう人もいるでしょう。

学生時代、社会人になりたてのときに発行したカードを今も使っているとなると、「成長していないんじゃないか」と自分自身でも思ってしまうかもしれません。

年相応のゴールドカードやプラチナカードを持つという選択肢も、自分の気持ちの充実感を得るためにも、意味のある選択と言えるのではないでしょうか。

クレジットカード最強の2枚 30代版!おすすめの組み合わせを紹介

クレジットカードを複数枚持つことに抵抗がある方もいるかもしれませんが、2枚持ちだからこそ得られる「使い分けの自由」と「最大限の恩恵」があります。

30代は、仕事と家庭のバランスを意識しながらも、支出の幅がグッと広がるタイミングです。

だからこそ、1枚ではカバーしきれないシーンを2枚でバランスよく補うことが重要になってきます。

ここではポイント還元をメインに、その他のサービスも考慮し、30代の価値観や生活スタイルにフィットする最強の組み合わせを5パターンご紹介します。

ライフスタイルや目的に合った2枚を選ぶことで、日常がもっとお得で快適になりますよ。

三井住友カード ゴールド(NL)と楽天カード

| カード名 | 三井住友カード ゴールド(NL) | 楽天カード |

|---|---|---|

| 券面デザイン |  |  |

| 年会費(税込) | 5,500円 ※年間100万円利用で翌年以降無料 | 無料 |

| ポイント還元率 | 0.5~7% | 1~3% |

| 国際ブランド | Visa、Mastercard | Visa、Mastercard、JCB、American Express |

| 申し込み条件 | 18歳以上(高校生除く) | 18歳以上(高校生除く) |

| 発行スピード | 最短10秒(番号即時) | 約7営業日 |

| 付帯保険 | 国内/海外旅行傷害(利用付帯・最高2,000万円)、ショッピング補償 | 海外旅行傷害(利用付帯)、ショッピング補償 |

| 締め日 引き落とし日 | 15日締め翌月10日払(目安、カードにより異なる) | 月末締め翌月27日払 |

| 詳細 | 公式サイト | 公式サイト |

ポイントを効率的に、取りこぼさずに貯めたい人

- 年間利用額が100万円を超えるなら三井住友カード ゴールド(NL)がボーナスポイントも貰えてお得

- ファーストフード店など、家族で利用することが多い店舗で高還元

- 楽天カードのポイントも貯まりやすく、楽天経済圏ならさらにお得

三井住友カード ゴールド(NL)

三井住友カード ゴールド(NL)は通常のポイント還元率は0.5%です。しかし対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うと7%のポイント還元となります。

マクドナルドといったファーストフード店やファミリーレストラン、カフェなど対象店舗の幅が広く、特に30代は家族と休日に外食する機会が多くなると、高ポイント還元の恩恵を受けられます。

※対象店舗の詳細はこちら(公式サイト)

また、クレジットカードの年間利用額が100万円を超えると10,000ポイントのプレゼントがあるのも魅力。

100万円ちょうど使用すると還元率としては1.5%(通常還元率0.5%で5,000ポイント + 10,000ポイントプレゼント)になるので、カード利用額が100万円程度なら還元率が高いとも言えます。

さらに将来の資金計画のことを考え、資産運用(投資)を検討するならば三井住友カード ゴールド(NL)はおすすめ。SBI証券を利用してクレジットカードで積み立てを行うと、1%分のポイントが付与されます。ちなみに通常カードの三井住友カード(NL)では0.5%です。

なお、1つ注意点をあげるとすれば、三井住友カード ゴールド(NL)は年会費5,500円(税込)がかかります。

ただし、年間100万円の利用で翌年以降の年会費永年無料となるので、年間利用額を想定して三井住友(NL)はゴールドか一般カードを選択すると良いでしょう。

楽天カード

一方、楽天カードのポイント還元率は通常1%となっています。

しかし、楽天市場での買い物の場合3%です。さらにお買い物マラソンなどのキャンペーンや、楽天モバイルなどの楽天経済圏を利用していると更なるポイントアップが見込めます。

楽天カードは相対的に他のカードよりもポイントを貯めやすいと感じる人が多いです。

この2つのカードを使い分ければ多くのポイント還元を受けられます。

三井住友カード ゴールド(NL)とJCBカードW

| カード名 | 三井住友カード ゴールド(NL) | JCBカードW |

|---|---|---|

| 券面デザイン |  |  |

| 年会費(税込) | 5,500円 ※年間100万円利用で翌年以降無料 | 無料 |

| ポイント還元率 | 0.5~7% | 1~10.5% |

| 国際ブランド | Visa、Mastercard | JCB |

| 申し込み条件 | 18歳以上(高校生除く) | 18~39歳限定 |

| 発行スピード | 最短10秒(番号即時) | 最短5分 |

| 付帯保険 | 国内/海外旅行傷害(利用付帯・最高2,000万円)、ショッピング補償 | 海外旅行傷害、ショッピング補償 |

| 締め日 引き落とし日 | 15日締め翌月10日払(目安、カードにより異なる) | 15日締め翌月10日払または公式記載日 |

| 詳細 | 公式サイト | 公式サイト |

Amazonユーザーでポイントを効率的に貯めたい人

- JCBカードWは年会費無料。Amazon・スターバックス利用時のポイント還元率が高い

- その他コンビニ・飲食店は三井住友カード ゴールド(NL)でカバー

- JCBカードWは申し込みが39歳以下までのため注意が必要

JCBカードW

JCBカードWは年会費無料のカードで、通常のポイント還元率は1%。

ただ、Amazonとセブンイレブンの利用時には2%の還元率になります。楽天ではなくAmazonをよく利用する場合は、JCBカードWを使用した方が良いです。

さらに、スターバックスの利用においても、スターバックス・カードへのオンライン入金、オートチャージをすることで(別途登録作業が必要)還元率は10.5%にもなります。

ただし、JCBカードWは39歳以下限定での申し込みとなりますので注意してください(一度入会すれば40歳以降も年会費無料で利用可能です)。

三井住友カード ゴールド(NL)

一方、三井住友カード ゴールド(NL)は、コンビニや飲食店でのポイント還元率が7%あります。

さらにゴールドカード特有の特典(空港ラウンジサービスや旅行保険、ショッピング保険)も魅力的。

ポイント還元率が上がる対象店舗および年間100万円までは三井住友カードを利用して、JCBカードWはAmazonとスターバックスで利用するよう使い分けるのが賢い方法です。

楽天カードとJCBカードW

| カード名 | 楽天カード | JCBカードW |

|---|---|---|

| 券面デザイン |  |  |

| 年会費(税込) | 無料 | 無料 |

| ポイント還元率 | 1~3% | 1~10.5% |

| 国際ブランド | Visa、Mastercard、JCB、American Express | JCB |

| 申し込み条件 | 18歳以上(高校生除く) | 18~39歳限定 |

| 発行スピード | 約7営業日 | 最短5分 |

| 付帯保険 | 海外旅行傷害(利用付帯)、ショッピング補償 | 海外旅行傷害、ショッピング補償 |

| 締め日 引き落とし日 | 月末締め翌月27日払 | 15日締め翌月10日払または公式記載日 |

| 詳細 | 公式サイト | 公式サイト |

仕事や家事で忙しく、ネットで頻繁に買い物をする人

- 楽天、Amazon両方のサービスを利用するなら、カードを使い分けた方がお得

- JCBカードWで、セブンイレブンとスターバックスの利用もカバー

- その他の店舗でも楽天PAYを利用すれば1.5%のポイント還元あり

年会費を気にせずに、ネットショッピングをメインに高ポイント還元を求めている人におすすめの組み合わせです。

楽天市場では楽天カード、AmazonではJCBカードWを利用して、それぞれ高還元率を狙えます。

ネットで商品を探すと、必ずしも楽天が安いわけでもなければ、Amazonが安いわけでもありません。最安を求めてそれぞれのサービスを使い分けているならば、カードも使い分けた方が得ということです。

加えて、JCBカードWでセブンイレブン、スターバックスの利用がお得になります。

楽天カードから楽天ペイにチャージして利用すれば、それ以外の店舗でも1.5%の還元が受けられます。

楽天カードとリクルートカード

| カード名 | 楽天カード | リクルートカード |

|---|---|---|

| 券面デザイン |  |  |

| 年会費(税込) | 無料 | 無料 |

| ポイント還元率 | 1~3% | 1.2% |

| 国際ブランド | Visa、Mastercard、JCB、American Express | Visa、Mastercard、JCB |

| 申し込み条件 | 18歳以上(高校生除く) | 18歳以上(高校生除く) |

| 発行スピード | 約7営業日 | 1週間程度 |

| 付帯保険 | 海外旅行傷害(利用付帯)、ショッピング補償 | 海外旅行傷害、国内旅行、ショッピング補償 |

| 締め日 引き落とし日 | 月末締め翌月27日払 | 毎月15日締め 翌月10日払い |

| 詳細 | 公式サイト | 公式サイト |

店舗など限定せず、基本的な還元率を高めたい人

- リクルートカードの還元率は常に1.2%

- 常に1.2%の還元率なので「特定の店舗での利用」という条件なしに、還元率の底上げができる

- じゃらんやホットペッパーの利用時は、還元率が3.2%というおまけ付き

使い分けは最低限にして、場所を選ばず安定した還元率を得たい人には、この組み合わせが特におすすめです。

基本的には、実店舗では楽天カードから楽天ペイへのチャージを利用して1.5%の還元を狙いましょう。楽天ペイを利用できない店舗の場合は、リクルートカードで決済し1.2%還元を狙います。

他のカードは0.5%〜1%を通常の還元率としていることが多いですが、リクルートカードは他と比較して1.2%の高い還元を受けられるのが特徴です。

また、じゃらんやホットペッパーの利用時には還元率は3.2%に上がります。家族旅行などは、じゃらんで予約することでお得にポイントがもらえます。

この組み合わせなら、少なくとも常に1.2%還元を受けられるのが魅力。「特定の店舗で決済すれば還元率アップ」という条件が苦手な方は、リクルートカードを利用した組み合わせがよいでしょう。

ビューカードゴールドとリクルートカード

| カード名 | ビューカードゴールド | リクルートカード |

|---|---|---|

| 券面デザイン |  |  |

| 年会費(税込) | 11,000円 | 無料 |

| ポイント還元率 | 0.5%(Suica等は最大1.5%、えきねっと等最大10%) | 1.2% |

| 国際ブランド | Visa、JCB | Visa、Mastercard、JCB |

| 申し込み条件 | 20歳以上 | 18歳以上(高校生除く) |

| 発行スピード | 1週間程度 | 1週間程度 |

| 付帯保険 | 国内/海外旅行傷害、ショッピング | 海外旅行傷害、国内旅行、ショッピング |

| 締め日 引き落とし日 | 毎月月末締め、翌々月4日引き落とし | 毎月15日締め 翌月10日払い |

| 詳細 | 公式サイト | 公式サイト |

出張や旅行などでJR東日本のサービスをよく利用する人

- ビューカード ゴールドはJR東日本のサービス利用時に10%還元

- リクルートカードを使えば、じゃらんでの予約で還元率が上がる

- 出張はもちろん家族旅行でも高い還元率を狙うことができる

ビューカード ゴールドは年会費11,000円。通常時は1,000円利用でJRE POINTが5ポイント貯まる、基本のポイント還元率が0.5%のカードです。

ただし、JR東日本のサービス利用時の還元率は大幅にアップし、新幹線eチケットでチケットレス乗車をすると10%還元となります。

たとえば、出張で片道1万円(往復2万円)の新幹線に乗るのであれば、5回の出張でおおよそ年会費分のポイントが獲得可能です。旅行も含めてそれ以上の利用があるならば、さらにお得です。

またあわせてリクルートカードを使って、じゃらんで宿を予約すると、ポイント還元率がアップします。

日常使いはリクルートカードで決済し、出張などの移動のためにビューカード ゴールドを利用するという組み合わせは、新幹線での移動が多い方にはおすすめです。

30代がクレジットカードを2枚持ちするメリット

「クレジットカードは1枚で十分じゃないの?」と考えている方も多いかもしれませんが、実は30代だからこそ、2枚持ちの価値がグッと高まるタイミングとも言えます。

30代は日常の支出だけでなく、家族との旅行や出張、趣味や買い物など、カードを使うシーンが多様化します。

それに伴い、求められるサービスや還元率も変わってくるため、「1枚ですべてをこなす」には限界があります。

2枚持ちにすることで、用途に応じた使い分けができたり、ポイントを効率よく貯めたり、いざというときのリスク回避にもつながるのです。

このパートでは、そんな「30代の2枚持ち」ならではのメリットについて、紹介していきます。

シーンに応じた使い分けができる

2枚持ちの大きなメリットは”特典の補完”です。

片方のカードでは主にポイントをしっかり貯めて、もう片方のカードでは特定のお店の割引や、補償・空港ラウンジサービスを受けるために利用するといった使い分けができます。

- Aカード … コンビニや飲食店、日用品の購入(ネットショッピング含む)。

- Bカード … 旅行のときの補償やラウンジ利用。Aカードで対象となっていない店舗での決済

(還元率:Bカード>Aカード)

カードの使い分けをすることで、節約意識と”ちょっとした贅沢”の両立がしやすくなります。

突然のトラブル時もリスク分散できる

突然のトラブルに対して備えておくのが賢い30代の選択です。

単純にクレジットカードを1枚しか持っていないと、カードの不正利用や磁気不良、限度額超過があった時に不便です。

- カードの不正利用

- 磁気不良

- 限度額超過

特に不正利用は近年増えており、最終的に不正利用を検知でき金銭的には補償されたとしても、一時的なクレジットカードの利用停止が招く日常生活への影響は避けられません。

また、海外によく行くなら、国際ブランドの選択もやはり大事です。

国内メインのJCBでは対応していないケースも考慮し、VISAかMasterCardは1枚持っておくこともリスク分散の一つになります。

ポイントや特典の“取りこぼし”が減る

特典やポイント還元の面から見ても、1枚のカードですべてをカバーするのは難しいです。

現状では全方位に強いカードはありません。

コンビニや飲食店に強いカードと、ネットショッピングやコーヒーチェーンに強いカードなどと分かれています。

ポイントが通常1%のところ7%の還元率になるケースもあり、ライフスタイル的によく利用する店舗であればあるほど、このポイントの還元率の差は見逃せないものとなっています。

ポイントを賢く貯めてちょっとした贅沢をするには、究極の1枚を探すよりも、自分のよく使う店舗で使える最強の2枚持ちを考えた方が近道となるはずです。

まとめ:30代こそ自身の生活スタイルを把握し、目的に合わせたクレジットカードを2枚持つべき

30代は、仕事でもプライベートでも役割が増え、出費のシーンもどんどん多様化していきます。

そんな中で、1枚のカードだけで全方位をカバーするのは正直難しいのが現実です。

だからこそ、「自分の生活スタイルに合った2枚」を持っておくことが、節約にも安心にもつながる選択になります。

特に、楽天カードや三井住友カード(NLゴールド)のような、ポイント還元と実用性のバランスが良いカードは、日常生活のあらゆる場面で活躍してくれます。

また、「年会費=損」という先入観を捨て、長い目で見て“元が取れるカード”を選ぶのも30代らしい判断のひとつです。

自分にとって本当に価値のあるカードを2枚選べば、日々の支払いが“得する体験”へと変わるはずです。